1.「小規模宅地等の特例」の相続無料相談が増加中

相続おもいやり相談室の相続相談で最も頻繁に相続税額の減少で検討するのが、 「小規模宅地等の特例」である。この特例の条件に合致する土地だと、土地の評価額が8割減~5割減になりその影響は甚大である。

小規模宅地等の特例とは、被相続人が住んでいた自宅の敷地や事業に使っていた建物の敷地等を、一定の要件の下に最大8割減で評価ができる相続税の特例で、昭和三十二年法律第二十六号「租税特別措置法」第四章相続税法の特例第六十九条の四に「小規模宅地等についての相続税の課税価格の計算の特例」として、明文の規定がある。評価額が路線価で3,000万円の土地であれば、小規模宅地等の特例の適用要件を満たすことで、最大600万円まで評価額を減らすことができ、基礎控除の枠内に入りやすくなる。

インフラも含めた市民救済的で中小企業への政策的規定である。一種の社会政策である。つまり、高額な税負担により自宅や事業所を手放さなければならない事態を考慮しており、配偶者など残された家族が自宅に住み続けられ、事業を営めるように創設された。「家なき子対策」とも言われるが、不正確で、配偶者居住の場合は当てはまらない。

なお、小規模宅地等の特例には「回数要件」は特にない。

2.条件(「土地のタイプ」と「相続する人」)

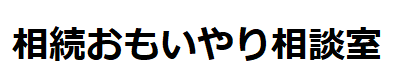

(1)「土地のタイプ」に関しては、被相続人が亡くなる直前まで、「自ら住んでいた (特定居住用宅地等) 330㎡ 」・ 「事業を営んでいた(特定事業用宅地等)400㎡」・「人に貸していた (貸付事業用宅地等)200㎡ 」のいずれかの土地である。この場合に、居住用や事業用の場合は土地の評価額が8割、賃貸は5割が減額される。実際上は、前二者を併用することで最大730㎡が8割引となる。

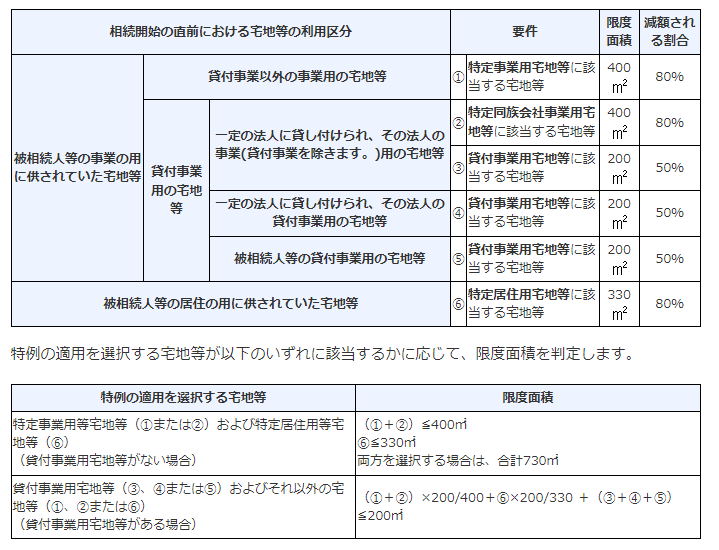

(2) 「相続する人」に関しては、居住用の場合は配偶者か同居親族(いなければ、別居していた親族)、事業用の場合は親族である必要がある。

つまり、配偶者,6親等内の血族, 3親等内の姻族である。また、居住用の場合は、被相続人の配偶者を除き、相続人は10カ月間、その土地を所有し続ける必要がある。 つまり、同居親族なら、相続後も10カ月間住み続けること、別居親族は10カ月間土地をもち続けることが必要である。また、事業用の時は、相続後10カ月間は土地をもち、事業を続けることが必要になる。

※国税庁HPより一部引用 https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm

3.平成30年以降は厳格運用に変更

(1)持ち家がある相続人には適用されず

別居していた親族が、自分で買った家に住んでいる場合、土地を相続しても、特例を受けられない。小規模宅地等の特例は、居住の住宅政策だからである。しかも、相続開始からさかのぼって3年間は自分の家に住んでいないことが条件である。下記国税庁HPも参照

(2)税務署への申告が必要

小規模宅地の特例を受けることを自ら申告しなければ適用されない。

(3)ただし、二世帯住宅への適用はやや緩和される傾向もある。

(3)小規模宅地の負担軽減措置(租税特別措置法69条の4)の平成30年改正の厳格適用について

被相続人が事業または居住の用に供していた宅地を、被相続人の配偶者や同居の親族等が相続等により取得した場合に、一定面積(事業用は400㎡以下、居住用は330㎡以下)まではその評価額の80%を課税価格に算入しない(20%のみを課税価格に算入する)とする措置がある。

居住や事業継続のための政策規定であるが、

宅地の場合、元来は、亡くなった人が自宅として使っていた土地については、配偶者か亡くなった人と同居している親族が住めなくなるような税額を避けるためにある。

それ以外の所謂「家なき子」への追加対策部分については、平成32年(令和2年)から次の要件が厳しく適用されて従来の大幅な脱法行為は認められなくなる。

①亡くなった人に配偶者がいない、

②亡くなった人に同居している相続人がいない、

③ 3年以上持家に住んでいない親族が、その自宅を相続する、

④亡くなった日から10ヶ月間は売却しないことである。

無理にこの状況を作っても適用されなくなる。

4.小規模宅地の特例の相続税計算

「小規模宅地等の特例」の適用前と適用後での相続税額の計算の仕方は、例えば、5千万円の路線価で200㎡(60坪ほど)の土地が、預金や株等の他にある場合は、その土地を同居の長男が相続するときに、他の財産の評価はそのままで、土地の評価だけを、5千万の2割である1千万円と評価することができるのである。国税庁の相続税早見表にもこの特例についての適用後で計算してほしいとの注意書きがある。

5.租税特別措置法の規定(平成26年1月1日施行改正法)

(小規模宅地等についての相続税の課税価格の計算の特例)

第六十九条の四 個人が相続又は遺贈により取得した財産のうちに、当該相続の開始の直前において、当該相続若しくは遺贈に係る被相続人又は当該被相続人と生計を一にしていた当該被相続人の親族(第三項において「被相続人等」という。)の事業(事業に準ずるものとして政令で定めるものを含む。同項において同じ。)の用又は居住の用(居住の用に供することができない事由として政令で定める事由により相続の開始の直前において当該被相続人の居住の用に供されていなかつた場合(政令で定める用途に供されている場合を除く。)における当該事由により居住の用に供されなくなる直前の当該被相続人の居住の用を含む。同項第二号において同じ。)に供されていた宅地等(土地又は土地の上に存する権利をいう。同項及び次条第五項において同じ。)で財務省令で定める建物又は構築物の敷地の用に供されているもののうち政令で定めるもの(特定事業用宅地等、特定居住用宅地等、特定同族会社事業用宅地等及び貸付事業用宅地等に限る。以下この条において「特例対象宅地等」という。)がある場合には、当該相続又は遺贈により財産を取得した者に係る全ての特例対象宅地等のうち、当該個人が取得をした特例対象宅地等又はその一部でこの項の規定の適用を受けるものとして政令で定めるところにより選択をしたもの(以下この項及び次項において「選択特例対象宅地等」という。)については、限度面積要件を満たす場合の当該選択特例対象宅地等(以下この項において「小規模宅地等」という。)に限り、相続税法第十一条の二に規定する相続税の課税価格に算入すべき価額は、当該小規模宅地等の価額に次の各号に掲げる小規模宅地等の区分に応じ当該各号に定める割合を乗じて計算した金額とする。

一 特定事業用宅地等である小規模宅地等、特定居住用宅地等である小規模宅地等及び特定同族会社事業用宅地等である小規模宅地等 百分の二十

二 貸付事業用宅地等である小規模宅地等 百分の五十

2 前項に規定する限度面積要件は、当該相続又は遺贈により特例対象宅地等を取得した者に係る次の各号に掲げる選択特例対象宅地等の区分に応じ、当該各号に定める要件とする。

一 特定事業用宅地等又は特定同族会社事業用宅地等(第三号イにおいて「特定事業用等宅地等」という。)である選択特例対象宅地等 当該選択特例対象宅地等の面積の合計が四百平方メートル以下であること。

二 特定居住用宅地等である選択特例対象宅地等 当該選択特例対象宅地等の面積の合計が三百三十平方メートル以下であること。

三 貸付事業用宅地等である選択特例対象宅地等 次のイ、ロ及びハの規定により計算した面積の合計が二百平方メートル以下であること。

イ 特定事業用等宅地等である選択特例対象宅地等がある場合の当該選択特例対象宅地等の面積を合計した面積に四百分の二百を乗じて得た面積

ロ 特定居住用宅地等である選択特例対象宅地等がある場合の当該選択特例対象宅地等の面積を合計した面積に三百三十分の二百を乗じて得た面積

ハ 貸付事業用宅地等である選択特例対象宅地等の面積を合計した面積

3 この条において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

一 特定事業用宅地等 被相続人等の事業(不動産貸付業その他政令で定めるものを除く。以下この号及び第三号において同じ。)の用に供されていた宅地等で、次に掲げる要件のいずれかを満たす当該被相続人の親族(当該親族から相続又は遺贈により当該宅地等を取得した当該親族の相続人を含む。イ及び第四号(ロを除く。)において同じ。)が相続又は遺贈により取得したもの(相続開始前三年以内に新たに事業の用に供された宅地等(政令で定める規模以上の事業を行つていた被相続人等の当該事業の用に供されたものを除く。)を除き、政令で定める部分に限る。)をいう。

イ 当該親族が、相続開始時から相続税法第二十七条、第二十九条又は第三十一条第二項の規定による申告書の提出期限(以下この項において「申告期限」という。)までの間に当該宅地等の上で営まれていた被相続人の事業を引き継ぎ、申告期限まで引き続き当該宅地等を有し、かつ、当該事業を営んでいること。

ロ 当該被相続人の親族が当該被相続人と生計を一にしていた者であつて、相続開始時から申告期限(当該親族が申告期限前に死亡した場合には、その死亡の日。第四号イを除き、以下この項において同じ。)まで引き続き当該宅地等を有し、かつ、相続開始前から申告期限まで引き続き当該宅地等を自己の事業の用に供していること。

二 特定居住用宅地等 被相続人等の居住の用に供されていた宅地等(当該宅地等が二以上ある場合には、政令で定める宅地等に限る。)で、当該被相続人の配偶者又は次に掲げる要件のいずれかを満たす当該被相続人の親族(当該被相続人の配偶者を除く。以下この号において同じ。)が相続又は遺贈により取得したもの(政令で定める部分に限る。)をいう。

イ 当該親族が相続開始の直前において当該宅地等の上に存する当該被相続人の居住の用に供されていた一棟の建物(当該被相続人、当該被相続人の配偶者又は当該親族の居住の用に供されていた部分として政令で定める部分に限る。)に居住していた者であつて、相続開始時から申告期限まで引き続き当該宅地等を有し、かつ、当該建物に居住していること。

ロ 当該親族(当該被相続人の居住の用に供されていた宅地等を取得した者であつて財務省令で定めるものに限る。)が次に掲げる要件の全てを満たすこと(当該被相続人の配偶者又は相続開始の直前において当該被相続人の居住の用に供されていた家屋に居住していた親族で政令で定める者がいない場合に限る。)。

(1) 相続開始前三年以内に相続税法の施行地内にある当該親族、当該親族の配偶者、当該親族の三親等内の親族又は当該親族と特別の関係がある法人として政令で定める法人が所有する家屋(相続開始の直前において当該被相続人の居住の用に供されていた家屋を除く。)に居住したことがないこと。

(2) 当該被相続人の相続開始時に当該親族が居住している家屋を相続開始前のいずれの時においても所有していたことがないこと。

(3) 相続開始時から申告期限まで引き続き当該宅地等を有していること。

ハ 当該親族が当該被相続人と生計を一にしていた者であつて、相続開始時から申告期限まで引き続き当該宅地等を有し、かつ、相続開始前から申告期限まで引き続き当該宅地等を自己の居住の用に供していること。

三 特定同族会社事業用宅地等 相続開始の直前に被相続人及び当該被相続人の親族その他当該被相続人と政令で定める特別の関係がある者が有する株式の総数又は出資の総額が当該株式又は出資に係る法人の発行済株式の総数又は出資の総額の十分の五を超える法人の事業の用に供されていた宅地等で、当該宅地等を相続又は遺贈により取得した当該被相続人の親族(財務省令で定める者に限る。)が相続開始時から申告期限まで引き続き有し、かつ、申告期限まで引き続き当該法人の事業の用に供されているもの(政令で定める部分に限る。)をいう。

四 貸付事業用宅地等 被相続人等の事業(不動産貸付業その他政令で定めるものに限る。以下この号において「貸付事業」という。)の用に供されていた宅地等で、次に掲げる要件のいずれかを満たす当該被相続人の親族が相続又は遺贈により取得したもの(特定同族会社事業用宅地等及び相続開始前三年以内に新たに貸付事業の用に供された宅地等(相続開始の日まで三年を超えて引き続き政令で定める貸付事業を行つていた被相続人等の当該貸付事業の用に供されたものを除く。)を除き、政令で定める部分に限る。)をいう。

イ 当該親族が、相続開始時から申告期限までの間に当該宅地等に係る被相続人の貸付事業を引き継ぎ、申告期限まで引き続き当該宅地等を有し、かつ、当該貸付事業の用に供していること。

ロ 当該被相続人の親族が当該被相続人と生計を一にしていた者であつて、相続開始時から申告期限まで引き続き当該宅地等を有し、かつ、相続開始前から申告期限まで引き続き当該宅地等を自己の貸付事業の用に供していること。

4 第一項の規定は、同項の相続又は遺贈に係る相続税法第二十七条の規定による申告書の提出期限(以下この項において「申告期限」という。)までに共同相続人又は包括受遺者によつて分割されていない特例対象宅地等については、適用しない。ただし、その分割されていない特例対象宅地等が申告期限から三年以内(当該期間が経過するまでの間に当該特例対象宅地等が分割されなかつたことにつき、当該相続又は遺贈に関し訴えの提起がされたことその他の政令で定めるやむを得ない事情がある場合において、政令で定めるところにより納税地の所轄税務署長の承認を受けたときは、当該特例対象宅地等の分割ができることとなつた日として政令で定める日の翌日から四月以内)に分割された場合(当該相続又は遺贈により財産を取得した者が次条第一項の規定の適用を受けている場合を除く。)には、その分割された当該特例対象宅地等については、この限りでない。

5 相続税法第三十二条第一項の規定は、前項ただし書の場合その他既に分割された当該特例対象宅地等について第一項の規定の適用を受けていなかつた場合として政令で定める場合について準用する。この場合において、必要な技術的読替えは、政令で定める。

6 第一項の規定は、第七十条の六の八第一項の規定の適用を受けた同条第二項第二号に規定する特例事業受贈者に係る同条第一項に規定する贈与者から相続又は遺贈により取得(第七十条の六の九第一項(同条第二項の規定により読み替えて適用する場合を含む。)の規定により相続又は遺贈により取得をしたものとみなされる場合における当該取得を含む。)をした特定事業用宅地等及び第七十条の六の十第一項の規定の適用を受ける同条第二項第二号に規定する特例事業相続人等に係る同条第一項に規定する被相続人から相続又は遺贈により取得をした特定事業用宅地等については、適用しない。

7 第一項の規定は、同項の規定の適用を受けようとする者の当該相続又は遺贈に係る相続税法第二十七条又は第二十九条の規定による申告書(これらの申告書に係る期限後申告書及びこれらの申告書に係る修正申告書を含む。次項において「相続税の申告書」という。)に第一項の規定の適用を受けようとする旨を記載し、同項の規定による計算に関する明細書その他の財務省令で定める書類の添付がある場合に限り、適用する。

8 税務署長は、相続税の申告書の提出がなかつた場合又は前項の記載若しくは添付がない相続税の申告書の提出があつた場合においても、その提出又は記載若しくは添付がなかつたことについてやむを得ない事情があると認めるときは、当該記載をした書類及び同項の財務省令で定める書類の提出があつた場合に限り、第一項の規定を適用することができる。

9 第一項に規定する小規模宅地等について、同項の規定の適用を受ける場合における相続税法第四十八条の二第六項において準用する同法第四十一条第二項の規定の適用については、同項中「財産を除く」とあるのは、「財産及び租税特別措置法(昭和三十二年法律第二十六号)第六十九条の四第一項(小規模宅地等についての相続税の課税価格の計算の特例)の規定の適用を受けた同項に規定する小規模宅地等を除く」とする。

10 第四項から前項までに定めるもののほか、第一項の規定の適用に関し必要な事項は、政令で定める。

投稿者プロフィール

最新の投稿

相続全般2024年6月3日相続ワンストップサービス 相続おもいやり相談室へ

相続全般2024年6月3日相続ワンストップサービス 相続おもいやり相談室へ 遺留分2024年4月27日相続対象不動産の生前名義変更と遺留分侵害

遺留分2024年4月27日相続対象不動産の生前名義変更と遺留分侵害 財産管理2023年11月12日実務家のための相続財産の調査【令和5年最新版】

財産管理2023年11月12日実務家のための相続財産の調査【令和5年最新版】 遺産分割2023年5月21日【遺産分割10年規制】とは? 相続法の改正 令和5年4月1日施行

遺産分割2023年5月21日【遺産分割10年規制】とは? 相続法の改正 令和5年4月1日施行